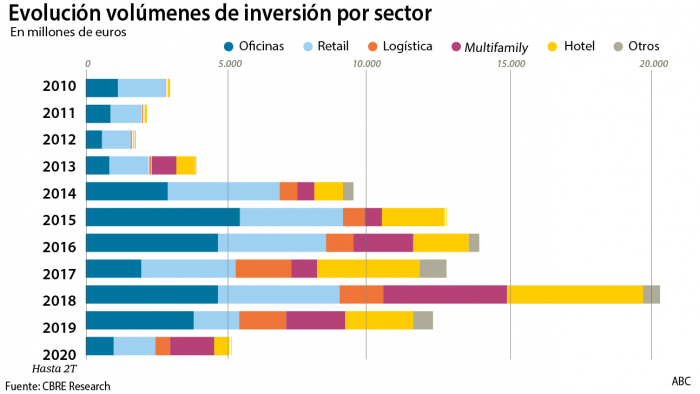

El 2020 iba a ser un buen año para la inversión inmobiliaria. Todos los indicadores apuntaban en esa dirección, que fue consolidada por unos positivos meses de enero y febrero. Pero entonces llegó el virus. Y la inversión en activos inmobiliarios, al igual que el conjunto de la economía, sufrió un tremendo shock que la llevó a mínimos de los últimos años.

El interés, no obstante, sigue ahí, subyacente, por lo que distintos analistas aseguran ya que en otoño se producirá un rebrote de inversiones, tanto extranjeras como nacionales. Aunque se mantenga la atonía económica mostrada este verano. Segmentos como el alquiler residencial y la logística han aguantado el embiste del virus y mantienen su atractivo. Mientras, la devaluación del sector hotelero ha dejado a tiro de piedra carteras que antes parecían inaccesibles.

La gestora española Azora ha puesto en marcha un fondo de capital privado con 680 millones de euros para invertir en este último segmento, sobre todo en inmuebles vacacionales. La intención es alcanzar una capacidad de inversión directa de 1.500 millones de euros. Tal y como advirtió el presidente de la patronal hotelera Cehat, Jorge Marichal, la crisis del sector no ha pasado inadvertida para los fondos.

El consejero director de mercados de CBRE España, Mikel Marco-Gardoqui, explica que «puede haber oportunidades de inversión con mayor descuento» en los sectores más penalizados por la crisis, como el hotelero y el retail. Unas opciones que además trascienden a Madrid y Barcelona, tradicionalmente los principales polos de atracción. «El País Vasco, Málaga, Sevilla y Valencia mantienen el interés institucional», explica el ejecutivo.

El consejero delegado de Colliers España, Mikel Echavarren, reconoce por su parte que se han creado «oportunidades» en el sector turístico, pero también opina que estas operaciones «probablemente tarden tiempo en cerrarse». En cambio, el directivo destaca la pujanza de segmentos como el alquiler residencial, la logística y las oficinas y opina que son en estos mercados donde pueden cerrarse más operaciones a finales de año.

El alquiler sigue ganando terreno en detrimento de una compraventa debilitada por la incertidumbre del mercado hipotecario. Y los activos logísticos se han visto impulsados (aún más) por el crecimiento que ha tenido el comercio electrónico durante el confinamiento en España, cercano al 50% según los cálculos de la patronal UNO.

Es por ello que empiezan a escucharse tambores de opa en el sector inmobiliario, aun con la limitación que ha impuesto el Gobierno a la inversión en sectores estratégicos.

Merlin Properties es ejemplo de ello. La socimi se ha desplomado más de un 42% en Bolsa desde los máximos de finales de febrero, lo que ha despertado el interés del fondo canadiense Brookfield, tal y como adelantó «Expansión». Según aseguran fuentes del sector, este no es ni mucho menos el único interesado en una compañía que cuenta con una cartera valorada en más de 12.700 millones de euros y que aglutina, sobre todo, oficinas, centros y locales comerciales y logisítica. El descuento producido en el valor bursátil de la compañía ha servido para allanar el terreno a los fondos de inversión. Una situación que también se ha repetido en otras socimis.

Fuentes del sector advierten de que grandes fondos se están posicionando para lanzar una ofensiva sobre el mercado inmobiliario español tras el verano. En CBRE pronostican que en la segunda mitad del año se registrará una inversión cercana a los 3.400 millones, lo que permitiría acabar el 2020 sobre los 8.500 millones.

Temor al rebrote

Unas cifras que, con todo, no lograrán ocultar el agujero que se originó en la inversión inmobiliaria durante el segundo trimestre, cuando se produjo la «práctica paralización del mercado», según Marco-Gardoqui. Los 8.500 millones de inversión inmobiliaria previstos por CBRE para el conjunto del año suponen un 30% menos respecto a los resultados de 2019. Un descuento que va en línea con lo esperado en otros países europeos.

Todo ello, claro está, si no se produce un nuevo confinamiento económico como el vivido en primavera. «El espectro de oportunidades de inversión es amplio, siendo el mayor problema no la falta de oportunidades sino la mayor prudencia de los inversores en avanzar en procesos antes de poder testar. Saber cómo se comportará el mercado ante nuevas oleadas de la pandemia», explica Echavarren.

abc

Etiquetas:

-1747892762.jpg&h=190&w=280&zc=1&q=100)

-1747847225.jpg&h=190&w=280&zc=1&q=100)

-1747835090.jpg&h=190&w=280&zc=1&q=100)

-1747835090.jpg&h=120&w=187&zc=1&q=70')